東京で太陽光発電投資をこれから始める場合、消費税の取り扱いについてぜひ知っておいていただきたい情報があります。

東京で太陽光発電投資をこれから始める場合、消費税の取り扱いについてぜひ知っておいていただきたい情報があります。

それが消費税還付の制度や中小企業の支援制度ですが、これから太陽光発電投資を始める場合はぜひ勉強しておいてください。

自分が支払った初期費用の消費税還付制度もありますので、知っているのと知らないのとでは大きな差になるでしょう。

太陽光発電投資には免税事業者と課税事業者があります

最初に知っておきたいことは、売電収入で電力会社から支払われた消費税分の取り扱いです。売電収入1.000万円以下の場合は免税事業者となり、売電収入1.000万円以上となって初めて課税事業者という扱いになります。つまり、売電収入1.000万円以下の場合は消費税分の納税をおこなう必要がない事業者とみなされ、消費税分を納税する義務はありません。

それならば1.000万円以下にとどめておいたほうが得だと感じるかもしれませんが、そうとも言い切れないのが消費税還付制度の存在です。太陽光発電投資を始める際には、整地費用や設備費用などまとまった金額を必要とします。これらにかかった消費税分を返してもらえる制度が消費税還付制度です。この制度は自分が支払った初期費用の消費税分を返してもらえるという還付制度なのですが、利用できるのは課税事業者だけです。

投資額が高額であることを考えると、課税事業者に該当するほうが還付を受けれる分、お得な場合もあります。そうは言っても売電収入1000万円以下の事業所に該当してしまう以上、課税事業者の扱いにはならないのではと考えてしまうでしょう。しかし、実際には手続きをおこなうことでも制度の恩恵を受けることが可能です。

還付制度を受けるための手順を紹介します

免税事業者から課税事業者となり、消費税の還付制度を受けるための手順を紹介します。とは言ってもそう難しいことではなく、税務署に行って「消費税課税事業者選択届出書」という書類を提出するだけで手続きは可能です。ただ、手続きをおこない届出が受理されればその時点から課税事業者になるわけですから、当然その後は売電収入の消費税分を納税しなければなりません。

ここで気になるのが、初期投資分の消費税を取り戻せるのはいいけれど、その後ずっと払い続けていては結局収入がマイナスになって損するのではないかという点でしょう。もちろん計算が必要ですが、計算するうえで頭に入れておきたいことが、2~3年でまた免税事業者に戻ることができるという事実です。つまり、結果的に売電収入が1000万円を超えず、条件に当てはまれば、届出をおこなった後でも免税事業者に戻れるということです。詳しくは4期目から免税事業者に戻ることができるのですが、その際には「消費税課税事業者選択不適用届出書」という書類を税務署に提出する必要があります。

いずれにしても申請期日がありますので、消費税の還付を受ける場合は、適用したい課税期間初日の前日までに申請をおこなう必要があります。具体的には、初めて事業を開始した年の間に課税事業者選択届出書を提出すれば良いとされています。例えば令和1年中に事業を開始した人は、令和1年の12月31日までに届出が必要だということですね。ただし、すでに平成30年までに免税事業者となっていた場合は、すでに提出期限は過ぎてしまっていることになりますので、免税か課税かではなく、事業を開始した年と理解してください。まとめると、以下のようになります。

・売電収入が1000万円以下の場合

免税事業者なので基本的に消費税納付義務はなし

消費税の還付は受けられない

ただし、期限内に税務署で「課税事業者選択届出書」を提出すれば課税事業者になれる

・売電収入が1000万円以上の場合

課税事業者なので消費税の納付義務がある

初期投資にかかった消費税分の還付を受けられる

条件に合えば期限内に税務署で「消費税課税事業者選択不適用届出書」を提出すれば免税事業者になれる

消費税の還付を受けたい場合は課税事業者になる必要があること、課税事業者になるには書類を期限までに提出しなければならないということを覚えておきましょう。また、一度課税事業者になっても、一定の期間が過ぎれば免税事業者に戻ることもできるということも覚えておきましょう。

消費税還付を受けるメリットとデメリットを紹介します

根本的な問題ですが、この消費税還付を受けることによるメリットやデメリットはどのようなものかを説明します。まず消費税還付で取り戻せるのは、太陽光パネルなどの売電設備や設置費用、設備の置き場所の整地費用やその工事負担金など諸経費にかかる消費税部分です。もし設置に必要な土地を購入したとしても、土地の代金にはもともと消費税がかかりませんので、土地代は還付からは除外されます。

まず制度利用のメリットを事業的に詳しく考えてみると、実質利回りのアップや償却資産税の負担を軽減できることが大きなメリットと言えるでしょう。そしてデメリットとしては、経理処理が複雑化することと、3年間は申告をおこなう手間とコストがかかることが挙げられます。場合によっては税務調査が入る可能性も高くなりますので、そういった点がデメリットとなります。

事業用の資産である太陽光設備に対しては1.4%の償却資産税がかかることになりますので、この償却資産税の負担を軽減できるのは嬉しいことです。償却資産税の計算は税抜処理と税込処理とで金額が異なりますので、負担を軽減することが可能です。ただし、税抜経理をおこなうことは経理処理の負担を増やすことになりますし、3年間消費税の申告をし続ける必要が発生します。もちろん税理士事務所へ依頼すれば手続きの手間も含めて任せることができますが、その場合は税理士報酬も計算に入れておきましょう。

税理士報酬を消費税還付金額で回収するためには、還付初年度に20~30万円、次年以降5~10万円程度のコストを見込めば良いでしょう。税務調査に関しては、厳密に言えば太陽光発電投資の場合に限らずあり得ることですが、税務署から本人へ直接連絡が入り、日程調整をおこなった後、通常1日で終了します。ただ平日におこなわれるので本業に支障がでますし、経理ミスがあれば税金以外に加算税や延滞税などのペナルティもかかってしまう懸念があることは覚えておきましょう。

注意すべき点はありますが総じて言えばメリットが多く、特に中小企業であれば中小企業等経営強化法の制度も知っておく必要があります。、「経営力向上計画」という制度で、3年間固定資産税を半額にできるというものと、日本政策金融公庫での基準金利を0.9%下げられるというものです。0.9%下がれば、場合によっては150万円以上も得になる場合もありますので、ぜひ太陽光発電投資とあわせてシミュレーションしてみましょう。

太陽光発電においては、売電収入1.000万円以下は免税事業者、売電収入1.000万円以上は課税事業者となります。初期投資の消費税分の還付を受けたい場合は課税事業者として届出が必要ですが、一度届出をした後でも、一定期間が過ぎれば免税事業者に戻ることもできます。それぞれメリットとデメリットがありますので、還付制度などをどのように利用すればメリットが大きくなるかをよく検討してください。不明点は税理士事務所に相談するのがおすすめです。

イーゲート株式会社

イーゲート株式会社

株式会社メディオテック

株式会社メディオテック

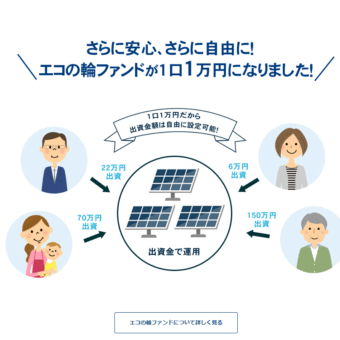

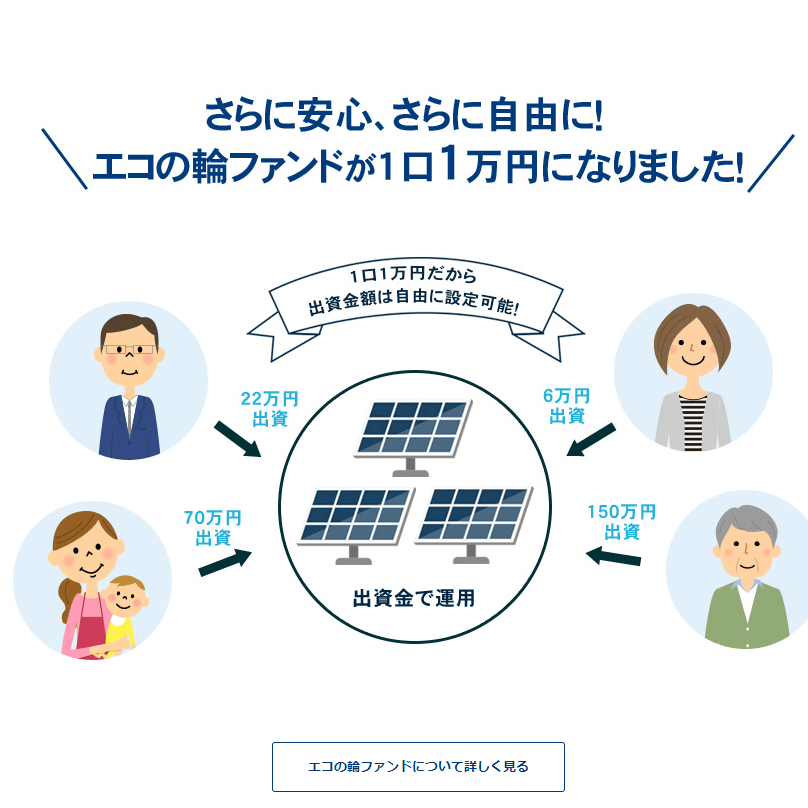

株式会社エコスタイル (エコの輪)

株式会社エコスタイル (エコの輪)

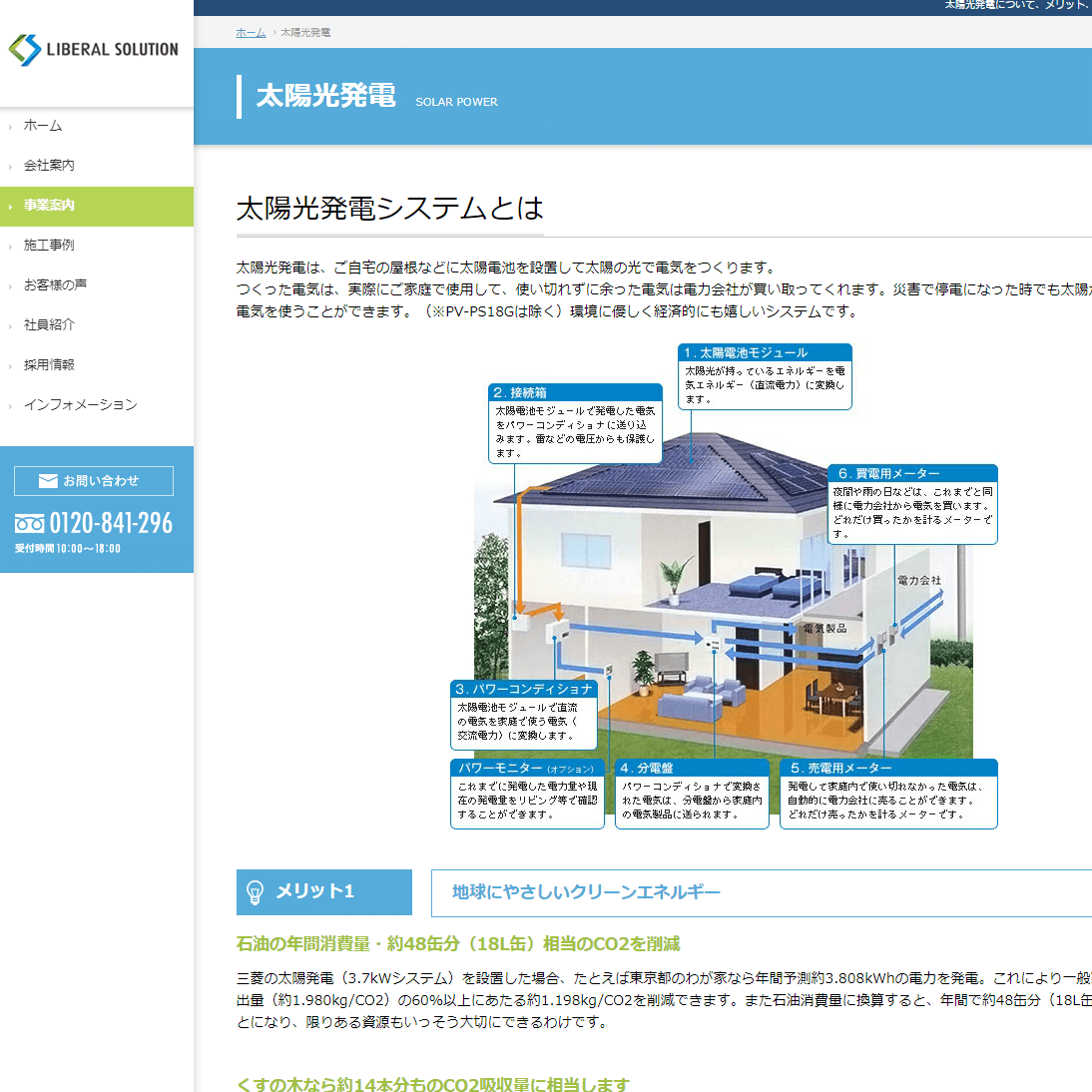

リベラルソリューション 株式会社

リベラルソリューション 株式会社

株式会社ノースエナジー

株式会社ノースエナジー