太陽光発電投資を東京でおこなう場合は、売電収入に関することだけでなく、どんな税金がかかってくるのかということについてもしっかりと知っておくことが大切です。

太陽光発電投資を東京でおこなう場合は、売電収入に関することだけでなく、どんな税金がかかってくるのかということについてもしっかりと知っておくことが大切です。

そこで今回は、太陽光発電をおこなう際にかかる税金にはどんなものがあるのかや、節税の方法について詳しく紹介します。

所得税は対象になるケースとならないケースがある

所得税というのは、文字通り所得に対して課税されるものであり、太陽光発電で生み出した電気を売電して収入を得ると所得税がかかります。ただし、売電をおこなっている人全てに所得税がかかるわけではなく、確定申告が必要な場合に発生するという特徴があるのです。

この確定申告が必要になるかどうかは、主に、太陽光発電の出力が10kW未満の住宅用か、それとも10kW以上の産業用かによって変わってくると言えるでしょう。確定申告というのは、太陽光発電の場合は、売電収入による所得が20万円を超えたときに必要になります。ですので、住宅用であれ産業用であれ、売電収入による所得が20万円を超えれば所得税が発生することになるのですが、一般的に住宅用では、この条件に該当しないケースが多いと言えるでしょう。なぜかというと、住宅用は10kW未満と規模が小さいですし、発電した電気は売電だけでなく自家消費すること多いので、売電収入による所得が20万円に達しないケースがほとんどだと考えられるからです。しかし住宅用の場合でも、太陽光発電以外に雑所得があり、それらを合計して20万円を超えるケースであれば確定申告が必要になるため注意しましょう。

一方で産業用の場合は、発電設備の規模も大きく売電収入も多くなるので、所得についても確定申告の基準である20万円を超えるケースが多いと言えます。したがって産業用では、多くの場合で確定申告が必要になりますし、それにより所得税が発生するということになるでしょう。ただし産業用は、売電による収入が事業所得とみなされる場合は、確定申告が必要になる基準が38万円以上と高くなります。このような事業所得としてみなされるケースとしては、発電設備が50kW以上である場合や、発電設備を設置している土地にフェンスを設けて一定の管理をしている場合などがあるでしょう。

また、太陽光発電で確定申告が必要な場合に、それをしないとどうなるのかというと、ペナルティが課されることがあります。期限までに納税をしなかった場合は延滞税というものを求められることがありますし、場合によっては無申告加算税と呼ばれるものも支払う必要が出てくるケースもあるため注意する必要があります。このように、産業用の太陽光発電では所得税が発生するケースが多くなるため、所得税の基本的な仕組みもあわせて知っておきましょう。まず所得税の計算方法については、収入から経費を引いた額である「所得」から、所得控除される額を引いて「課税所得」を算出し、それに税率を掛けたものが納税額になります。また、所得税というのは「超過累進税率」が採用されており、所得の大きさによって税率が変わるという累進課税の一種になります。

固定資産税や法人税などが必要になるケースとは

所得税のほかにかかるものとしては、固定資産税と法人税、そして消費税といった税金が挙げられます。まず「固定資産税」は、法人や個人事業主が太陽光発電の設備を所有している場合にかかるものになります。そして住宅用の太陽光発電を個人で所有している場合も、10kW以上の設備で売電をおこなっているケースであれば固定資産税の対象となるのです。さらに、住宅用で売電をおこなっていないケースについては、太陽光発電設備の設置方法によって対象になるかどうかが変わってきます。

例えば、住宅に太陽光発電を導入するときは、新築の場合だと屋根と一体型になったものが設置されることが多いと言えるでしょう。しかし、こうした一体型のものは、太陽光発電設備が住宅の一部をみなされるため、固定資産税がかかってくるのです。そもそも固定資産税というのは、その名の通り、固定されたものや動かせないものが対象となっているので、住宅と一体になったような太陽光発電はその対象となってしまいます。しかし、同じ住宅用の太陽光発電設備でも、取り外し可能なものは、住宅の一部ではなく家に付随する設備と判断されることが多いと言われているのです。ただし、住宅用の太陽光発電をどう判断するかという明確な基準はないため、設置する際は固定資産税の対象になるのかどうかということを十分確認しておくことが重要でしょう。また、固定資産税の税率は1.4%であり、設備の購入価格から減価償却費を控除したものに税率を掛けるという計算方法になります。

次に「法人税」は、株式会社などの法人が得た収入に対して課されるもので、法人として太陽光発電で売電収入を得ている場合に発生するものです。法人税の税率は、普通法人の場合は23.4%ですが、資本金が1億円以下の中小法人の場合は所得の800万円以下の部分に15%課されることになります。そして法人税の納税額は、収入から必要経費を控除した課税所得に税率を掛けることで算出されます。最後に「消費税」は、太陽光発電を事業としておこなっている場合に納付義務が出てくるものです。しかし課税売上高が1.000万円以下の場合は納税義務はないため、太陽光発電の売電のみで消費税の納税義務が出てくるケースは少ないと言えるでしょう。

節税方法についても知っておくと役に立つ

太陽光発電には、所得税や固定資産税、そして法人税などがかかることを紹介してきましたが、実は節税する方法もあるのです。まず挙げられる節税方法は、「売電量の割合を増やすことによって所得税を抑える」という方法になります。所得税は、大まかに言うと、収入から経費を差し引いたものに税率を掛けるという計算方法になりますが、このうち「経費」というのは、売電収入割合が高くなるほど高く計上することができるのです。売電収入割合は、売電量を発電量で割ったものであり、売電量が増えれば売電収入割合も増え、そのことによって経費も高くすることができます。そして経費が高くなると、その分税率を掛ける金額が少なくなるため、税額も下げることができるというわけです。

少しややこしい話ですが、とにかく発電量に対する売電量の割合が増えると所得税が減らせるということを知っておくとよいでしょう。次に挙げられる節税方法は、「法人化することによって税制的なメリットを得る」という方法です。個人事業主の場合は、所得の大きさによって税率が変わるという累進課税制度の所得税が課されることになり、その税率は5%~45%になっています。一方で法人税は、23%や15%という税率になっているため、課税所得が増えて所得税の税率が上がった個人事業主の場合は、法人化することで税率を下げることができます。ですので、個人事業主が太陽光発電設備を増設して売電収入が増えた場合などは、節税のために法人化を検討してみるのもよいと言えるでしょう。

太陽光発電投資では、主に産業用の場合に所得税がかかりますし、住宅用の場合でも所得が20万円以上の場合はその課税対象になります。そして太陽光発電設備を所有していると固定資産税がかかりますし、株式会社などの法人の場合は法人税がかかると言えるでしょう。節税方法としては、売電量の割合を増やすことによって所得税を抑えるという方法や、個人事業主が法人化することによって税制的なメリットを得るという方法があります。

イーゲート株式会社

イーゲート株式会社

株式会社メディオテック

株式会社メディオテック

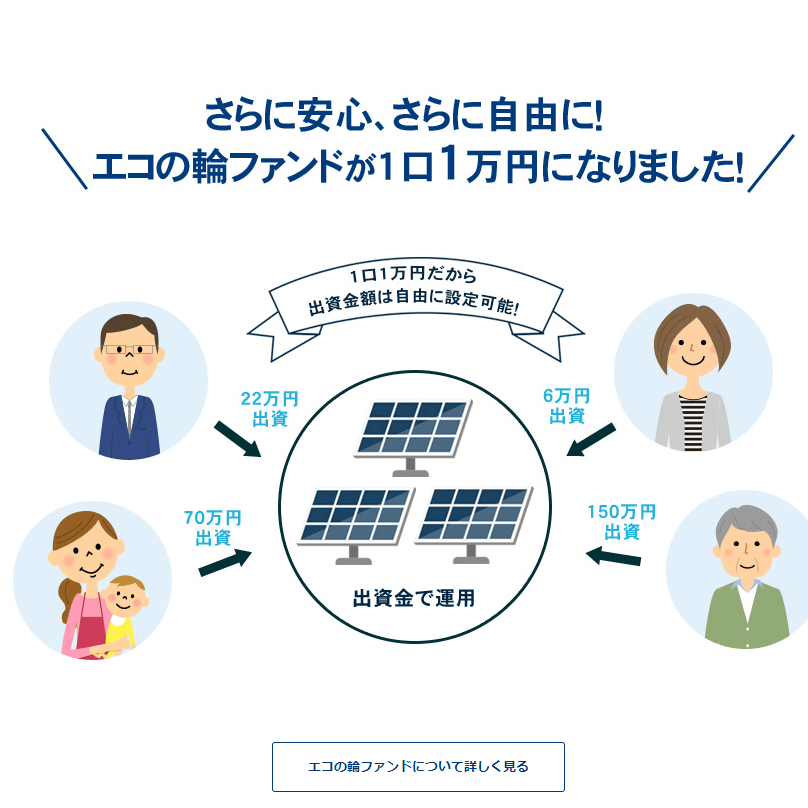

株式会社エコスタイル (エコの輪)

株式会社エコスタイル (エコの輪)

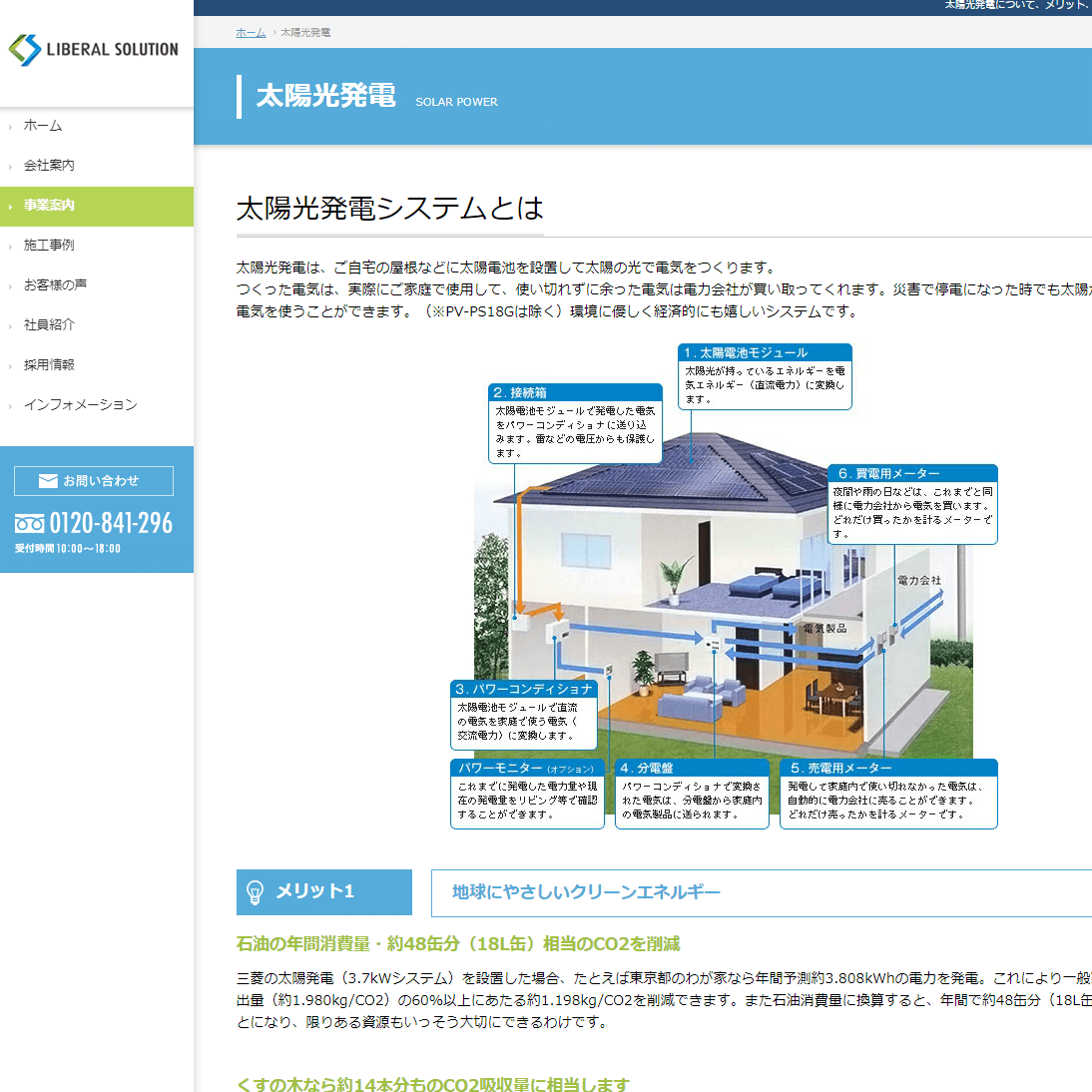

リベラルソリューション 株式会社

リベラルソリューション 株式会社

株式会社ノースエナジー

株式会社ノースエナジー