東京で太陽光発電投資を検討する際、「減価償却」という用語を目にして意味が分からないと頭を悩ませている人もいるのではないでしょうか。

東京で太陽光発電投資を検討する際、「減価償却」という用語を目にして意味が分からないと頭を悩ませている人もいるのではないでしょうか。

今回は、減価償却の意味やメリット、そして耐用年数との関係などについて分かりやすく説明します。

減価償却の意味とそれをおこなうメリット

減価償却とは、長期間の使用によって経年劣化が発生する資産を購入したときに、支払い金額をすべて費用として計上せずに、耐用年数の期間内に分散して費用計上するという会計処理を意味します。

資産というのは、コピー用紙や洗剤のような消耗品と違って、短い期間で使い切ってしまえるものではありません。太陽光発電のような資産は、その設備投資をするために高額な費用が必要になってしまいますが、長期間に渡って使い続けることができるという特徴があります。しかし高額になってしまう設備投資の費用を1度に計上してしまうと、その資産を使用している状況と、費用を計上する時期にズレが生じてしまいます。そのズレを解消するために、太陽光発電は償却資産(経年劣化し消耗する資産)として、その費用を分割して計上できるようにしているのです。

車を例にすると、購入した時点と数年後の時点ではその価値が異なってきますし、実際に使用したことにより機械などに消耗が発生します。このことを会計の分野では「減価」という呼び方をしており、機械や建物などの経年劣化する資産のことを減価する資産として扱っているのです。この種類の資産に含まれるものとしては、会社が所有している建物のほかにも、社用車やコンピュータソフトなどが該当します。しかしこれらのものは、「3年経過したから価値が2割減った」といったように、価値の減少を実際に計測することは困難です。そのため、この種類の会計処理は、価値の減少をできるだけ公平にするためにルール化されたものだということが言えるでしょう。

太陽光発電設備は、1度設置すれば半永久的に同じ量の電気を発電できるというものではなく、長い期間使用していると経年劣化していきます。そのため、使用している間に発電量が徐々に減っていくのが普通なので、建物や車などと同じように消耗する資産として扱われるのです。ちなみに、借地権や有価証券などの、時間とともに価値が減少しないような資産というのは減価しないものとして扱われます。そして土地などの、時間経過による価値の減少が少ないものは、非償却資産や永久資産と呼ばれています。

減価償却についての基本的な説明は以上の通りですが、この種類の会計処理をおこなうことで得られるメリットは何かという疑問を持っている人も多いでしょう。では、この種類の会計処理をおこなうことにどんなメリットがあるのかというと、それは「税金の支払いを先延ばしにできる」ということです。この種類の会計処理は、費用を分割して計上するという方法になるので、一度に税金を支払うのを避けることができますが、税金の額自体が減るわけではありません。そのため全体の税金額は同じになるのですが、この種類の会計処理をおこなうと、税金を支払う時期を先送りにできますし、それによって手元にお金を残すことが可能になるのです。資産を購入した際に事業の運転資金に余裕があれば、1度に税金を支払っても問題ありませんが、そうでない場合は分割して支払うことで、手元のお金を減らさずに済ませることができます。ただしこの種類の会計処理がおこなえるのは、法定耐用年数で定められた期間に限られるため、その点は注意しておく必要があるでしょう。

法定耐用年数とどんな関係があるのか

太陽光発電は経年劣化するものなので、耐用年数や寿命があると言えますが、「法定耐用年数」というのは国が定めた耐用年数のことを指します。そして法人税の計算をおこなう際は、何か不合理な事情がない限りにおいては、この法定耐用年数というものに基づいて減価償却をおこなう必要があるのです。

この法定耐用年数は、さまざまな資産に対して設けられており、国税庁のウェブサイトで詳しく確認することができます。一般的なところだと建物は10年~50年、車は5年、工具は2年~8年程度となっており、資産の種類や材料などによって年数に差があることが特徴です。例えば建物の法定耐用年数については、木造か鉄筋鉄骨コンクリート造かという構造の違いや、店舗用か事務所用といった用途の違いなどによって変わってきます。用途が同じ店舗用の場合であっても、木造は24年ですが、鉄筋鉄骨コンクリート造は50年となっており、2倍近い差があるという場合もあるのです。

では太陽光発電はどうなのかというと、一般的には自家発電設備と呼ばれるものに該当し、その場合の法定耐用年数は「17年」になります。また、太陽光発電では蓄電池を同時に設置する場合がありますが、蓄電池は建物附属設備とみなされており、法定耐用年数は6年になっています。なので蓄電池を設置している場合は、法定耐用年数の17年が蓄電池にも適用されるわけではないという点に注意しておきましょう。

また、太陽光発電を購入したときに補助金を受けた場合は、法定耐用年数が経過するまでは勝手に設備を処分することができません。処分する際は関係機関に承認を得る必要があります。さらに、自社工場の製造設備を稼働させることを目的に太陽光発電を導入した場合は、輸送用機械器具製造業用設備とみなされ、法定耐用年数が9年になってしまうため注意する必要があるでしょう。

なお、こういった法定耐用年数というのは、実際の寿命や耐用年数とは別のものであり、あくまでも国が便宜上定めたものになります。太陽光発電の法定耐用年数は17年となっていますが、実際の寿命は20年~30年程度あるとされているため、寿命そのものは法定耐用年数より長くなる場合が多いと言えるでしょう。

どんな場合に必要になってくるのか

太陽光発電は、減価償却という会計処理ができる資産とみなされるということを説明してきましたが、実は、すべての人にこの会計処理が必要になるわけではありません。この種類の会計処理が必要になるのは、主に産業用の太陽光発電をおこなって売電収入を得ている人になります。売電によって収入を得ていると、発電事業者とみなされるので、この種類の会計処理をしたほうが経済的メリットを感じることができるでしょう。

また、太陽光発電には、余剰電力を売電するという住宅用のものもありますが、確定申告をしなければならない場合であれば減価償却が認められることになります。住宅用の太陽光発電で確定申告が必要になるのは、売電収入から経費を差し引いた所得が20万円を超える場合になります。しかし、住宅用の太陽光発電は規模が小さいということもあり、売電だけで20万円の所得を超えることはほとんどないと言えるでしょう。ですのでこの種類の会計処理がおこなえるのは、主に産業用であり、住宅用の場合はあまり該当しないということが言えます。

減価償却とは、経年劣化する資産を耐用年数の期間内に分散して計上する会計処理のことであり、税金の支払いを先延ばしにできるというメリットがあります。そしてこの会計処理は、国が定めた法定耐用年数に基づいておこなわれますが、太陽光発電の場合、法定耐用年数は17年と定められています。減価償却が必要になるのは、主に産業用の太陽光発電であり、余剰電力を売電する住宅用の場合は対象外になる場合がほとんどだと言えるでしょう。

イーゲート株式会社

イーゲート株式会社

株式会社メディオテック

株式会社メディオテック

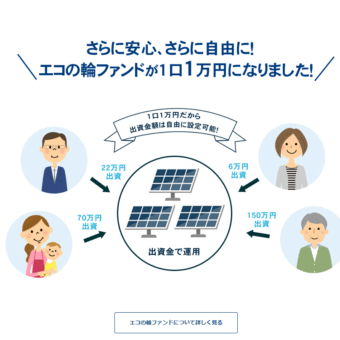

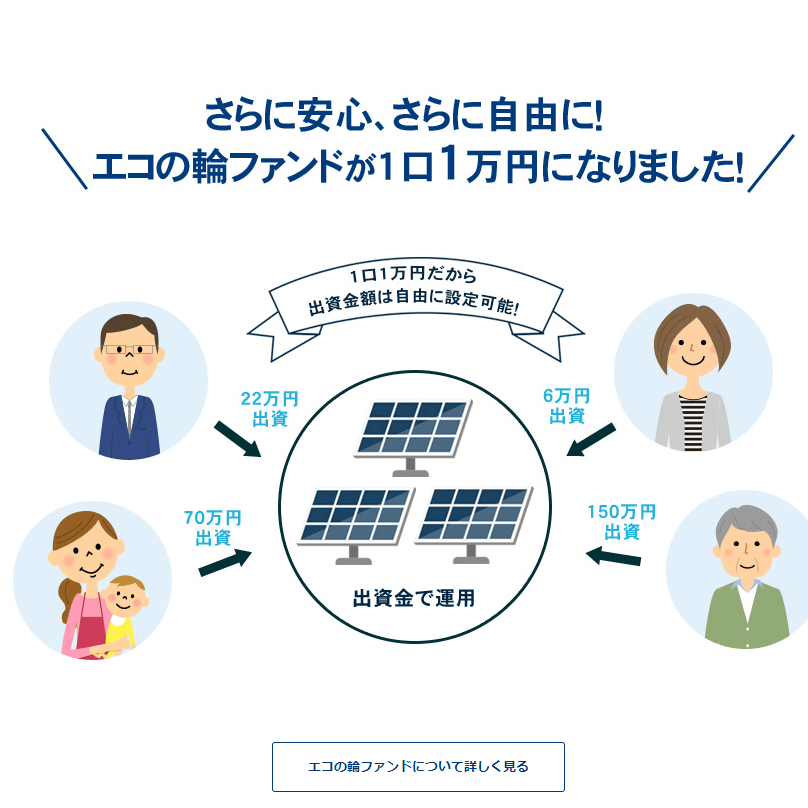

株式会社エコスタイル (エコの輪)

株式会社エコスタイル (エコの輪)

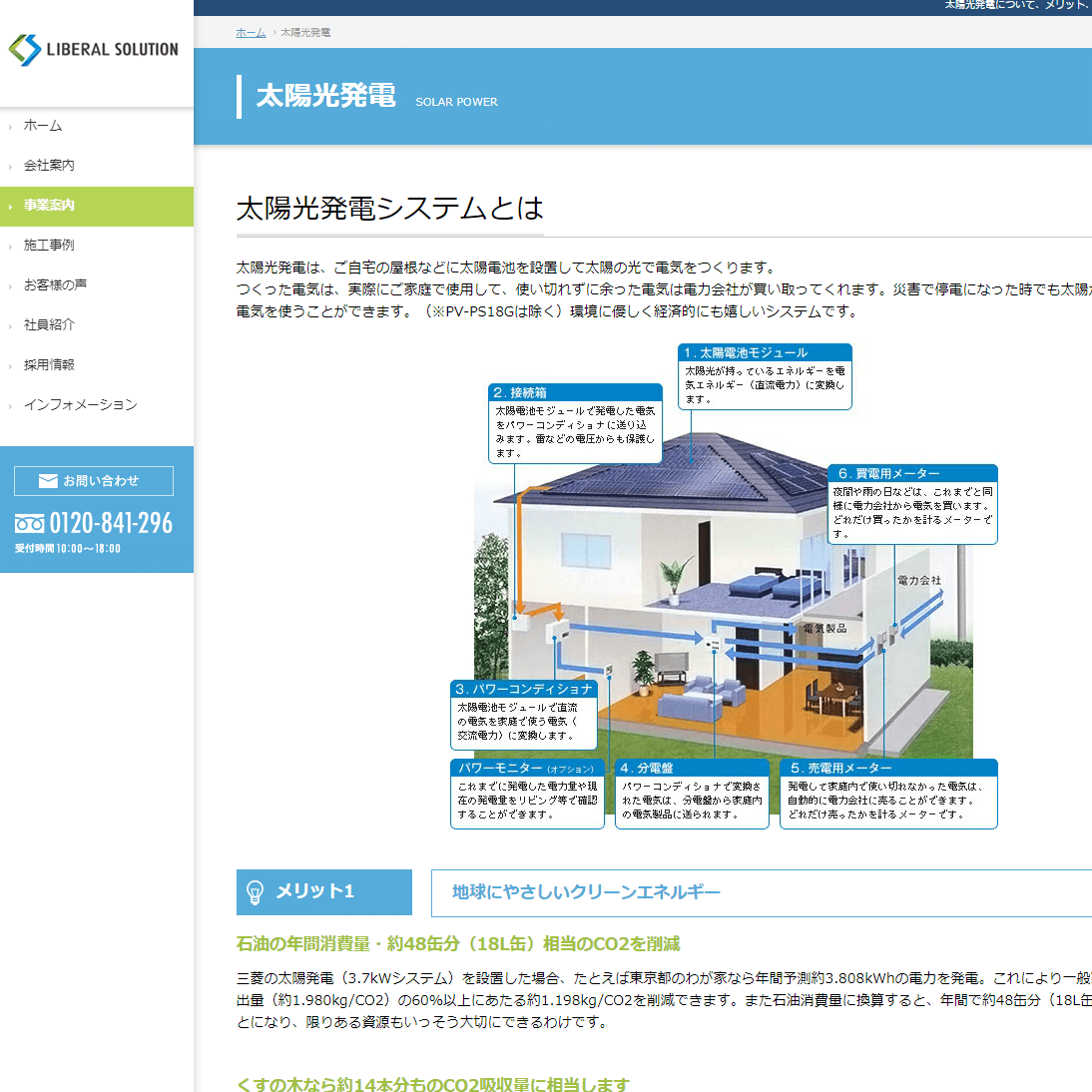

リベラルソリューション 株式会社

リベラルソリューション 株式会社

株式会社ノースエナジー

株式会社ノースエナジー