太陽光発電投資は事業所得、雑所得などの所得になるので確定申告が必要になります。確定申告では収入から経費を差し引いた金額で税金が算出されますが、太陽光発電投資において何が経費として計上できるのかご存じない方もいると思います。今回は太陽光発電投資で経費計上できる項目についてご紹介します。

太陽光発電投資で確定申告が必要になるケースと申告時の注意点

サラリーマンや公務員など、本業以外に副業として太陽光発電投資をする場合、給与以外の所得金額の合計が年間で20万円を超えるのであれば確定申告が必要になります。20万円は所得なので、収入から経費を引いた金額で判断します。太陽光発電投資の場合、売電による収入が50万円、経費が30万円かかったとすると、20万円となり他に給与以外の収入がなければ確定申告をする必要がありません。

確定申告は所得を得た翌年2月16日~3月15日の間に確定申告書を作成し、税務署に提出します。提出方法は持ち込み、郵送、電子申告などがあります。太陽光発電投資による売電収入は所得税以外にも事業税や住民税がかかります。確定申告を税務署で行うと自治体に内容が通知され、それぞれの税金の計算に反映され納税の必要があれば納付書が送られてきます。

売電収入は所得として事業所得、雑所得、不動産所得に分けられます。サラリーマンや公務員など、給料をもらっている人が自宅用として太陽光発電をし、余った電力を売却する場合は雑所得になります。一方で太陽光発電設備、発電所等に投資している場合は、規模などによって事業所得になる場合もあるようです。

個人事業主として売電を事業として行っている場合、また本業の付随業務として売電をして収入を得ている場合は事業所得になります。また、賃料収入を得るための投資用不動産に太陽光発電設備を設置して、物件で使用する電力以外に余った電力を売電する場合、売電収入が不動産所得になることもあります。

投資用不動産に設置した太陽光発電設備で発電した電力を物件では使用せず、発電した電力をすべて売電する場合は、事業として売電を行っている場合は事業所得、事業として行っていない場合は雑所得になります。余った電力を売電する場合は不動産所得になる可能性がありますが、すべて売電する場合は事業所得、もしくは雑所得になることを覚えておきましょう。

事業所得になる売電収入の判断は、営利性や独立性、反復、継続しているかなどを総合的に判断します。事業所得や不動産所得は税制上優遇措置を受けれますが、雑所得は優遇措置はありません。優遇措置があるからと本当は雑所得の収入を事業所得などで申告すると、税務署から指摘される可能性があるので注意しましょう。

太陽光発電投資で経費として落とせるものは?

太陽光発電投資の確定申告では、経費で落とせるものが大きく2つあります。売電による収入を得るためにかかった費用と、発電設備の減価償却費です。収入を得るためにかかる費用は、たとえば売電設備の購入費、設備にかかった借入金の利息、設備の修繕、管理費、土地の賃貸料、保険料、固定資産税、償却資産税などがあります。法律で義務付けられている定期点検も経費として計上できます。

また、太陽光発電設備の清掃費用も経費として計上できます。業者に依頼して清掃する場合だけでなく、自分で清掃をする場合でも水道料金や洗浄剤、洗浄機の購入費用などを経費として計上できます。このように新しく設備を導入した場合だけでなく、設備のメンテナンス費用も経費として計上することが可能です。

太陽光発電投資を行うために土地を取得した場合にかかる不動産取得税、土地や建物、装置などの設備にかかる固定資産税、太陽光発電投資を事業として行っている場合は事業所税も経費として計上できます。事業所税を経費計上することで、法人税や所得税を安くできます。費用を経費として計上するためには、領収書の保存が欠かせず、すでに支払済のものを経費計上できます。

ただし消費税の還付を受ける場合、請求金額3万円以上の領収書には作成者の氏名、年月日、支払内容、支払金額、宛名のすべてが記載されていなければ、税額控除は認められません。太陽光発電設備は年数の経過とともに設備、資産の価値が減少していくため、減価償却をして価値を減少させていく必要があります。設備の価値を減少させて収益を生み出しているという考えで、減少した価値の金額だけ減価償却費という項目で経費計上ができます。

実際にお金を払っているわけではありませんが、価値の減少がお金を払っているのと同意義と考え、経費として計上ができるのです。太陽光発電投資において減価償却の対象となるのは太陽光発電設備のみです。耐用年数は17年で、購入から17年後には価値がゼロになります。

太陽光発電投資で得た利益は、事業所得か雑所得として確定申告をしますが、いずれにせよ所得金額は総収入額-経費で計算されます。経費を多く計上したほうが、所得額を抑えられかかる税金も抑えられますので、利益を得るためにかかった費用をできるだけ経費計上するようにしてくださいね。

発電投資の経費計上時に注意するべき点

太陽光発電投資の経費計上の際に注意が必要なのが、利益を得るために直接かかった費用のみ経費として計上できる点です。どのような費用が必要経費として認められるかは、所得税法第37条で定められており、太陽光発電で利益を得るために直接かかった費用であることが基準となっています。経費計上をする際には領収証の保存義務、経費計上をする時期に注意しましょう。

領収書は法人は7年、個人は5年の保存義務があるので注意が必要です。確定申告の際に領収書を添付する必要はありませんが、税務署から聞かれた際に領収証が提示できなければその項目の経費計上が否認されてしまう可能性もあります。また、太陽光発電投資の経費は、すでに支払ったものを経費計上するのが原則です。

しかし、固定資産税や不動産取得税は翌年に支払いの第4期分が設定されていることもあり、設定されている場合はその年の経費にするか、翌年の経費として計上するかを選べます。また、太陽光発電を事業として行っている場合は事業所税も経費として計上できますが、太陽光発電が事業所得として認められた場合、損益通算を使えば節税をできます。

損益通算とは赤字の事業と他の事業の所得を合算させて、赤字分だけ税金の負担を軽くできます。たとえば太陽光発電による収益が赤字、他に行っている事業は黒字の場合、この2つを損益通算することで黒字の事業の課税額を減らすことができます。ただしこの損益通算は収益が事業所得として認められた場合のみに使えるので、雑所得では使えないことに注意しましょう。

事業所得と雑所得の線引きは、給与所得者が売電を行う場合、余剰全量を問わず基本雑所得に当たりますが、一定の管理を行って売電を行っている場合は給与所得者でも事業所得になるという見解が国税庁と資源エネルギー庁から出されています。最終的には確定申告を提出する税務署が総合的に判断することになりますが、自己判断で確定申告をしても税務署に否認されてしまう可能性が高いため、事業所得か雑所得か判断がつかない場合は税務署に相談するようにしましょう。

太陽光発電投資では利益を得るためにかかった費用を経費計上で、計上できる項目も多々あります。事業所得として確定申告をすれば優遇措置を受けることができますが、事業所得として認められるかは税務署の判断になりますので、自己判断で事業所得とせずわからなければ税務署に相談することをおすすめします。

イーゲート株式会社

イーゲート株式会社

株式会社メディオテック

株式会社メディオテック

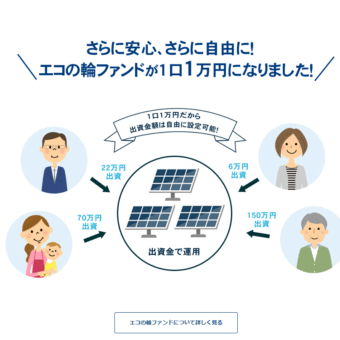

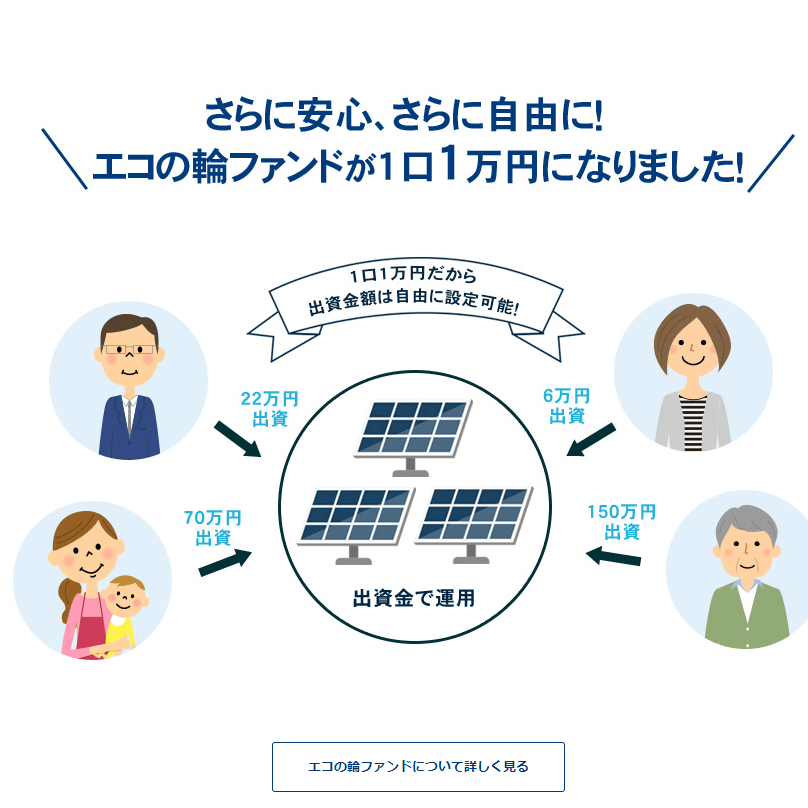

株式会社エコスタイル (エコの輪)

株式会社エコスタイル (エコの輪)

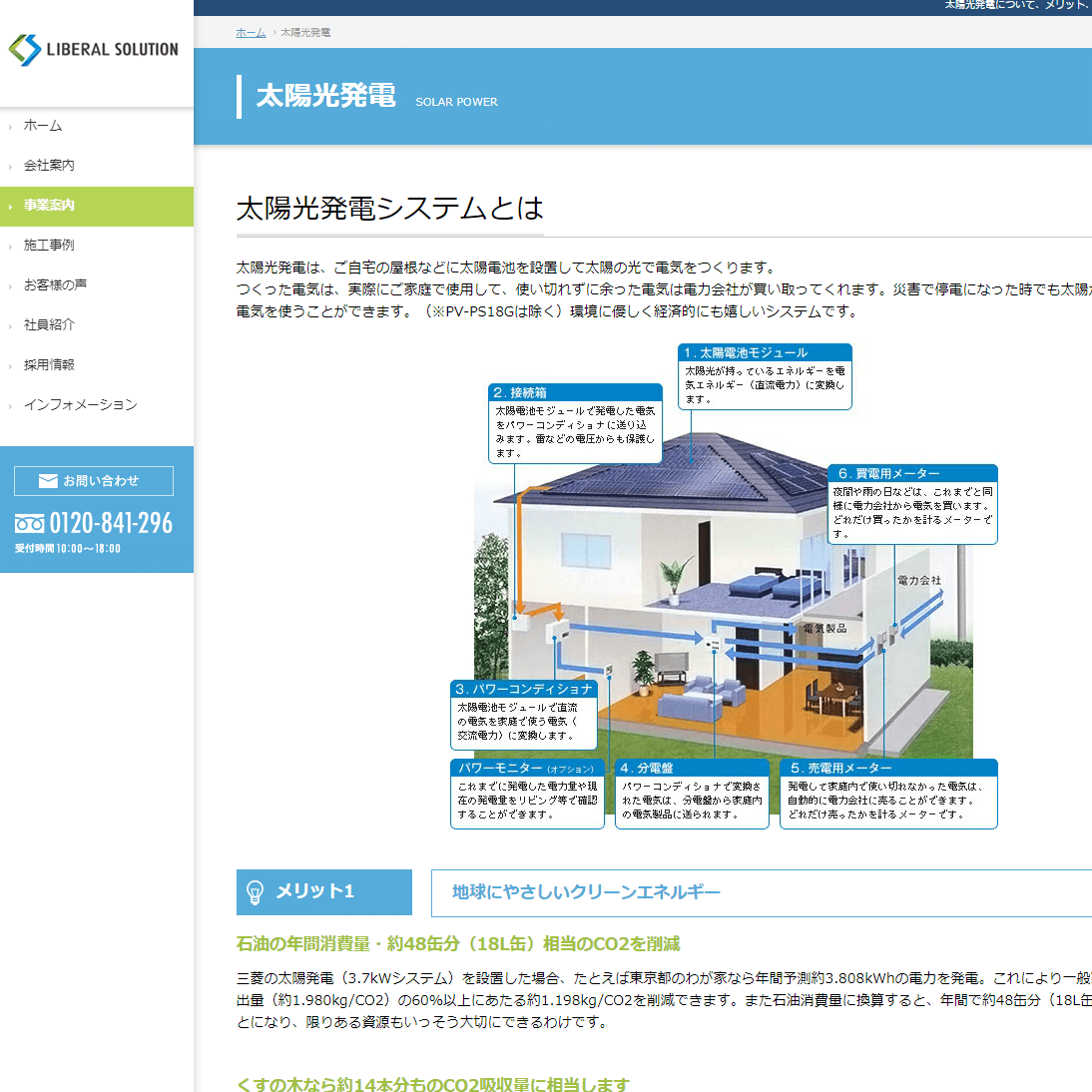

リベラルソリューション 株式会社

リベラルソリューション 株式会社

株式会社ノースエナジー

株式会社ノースエナジー